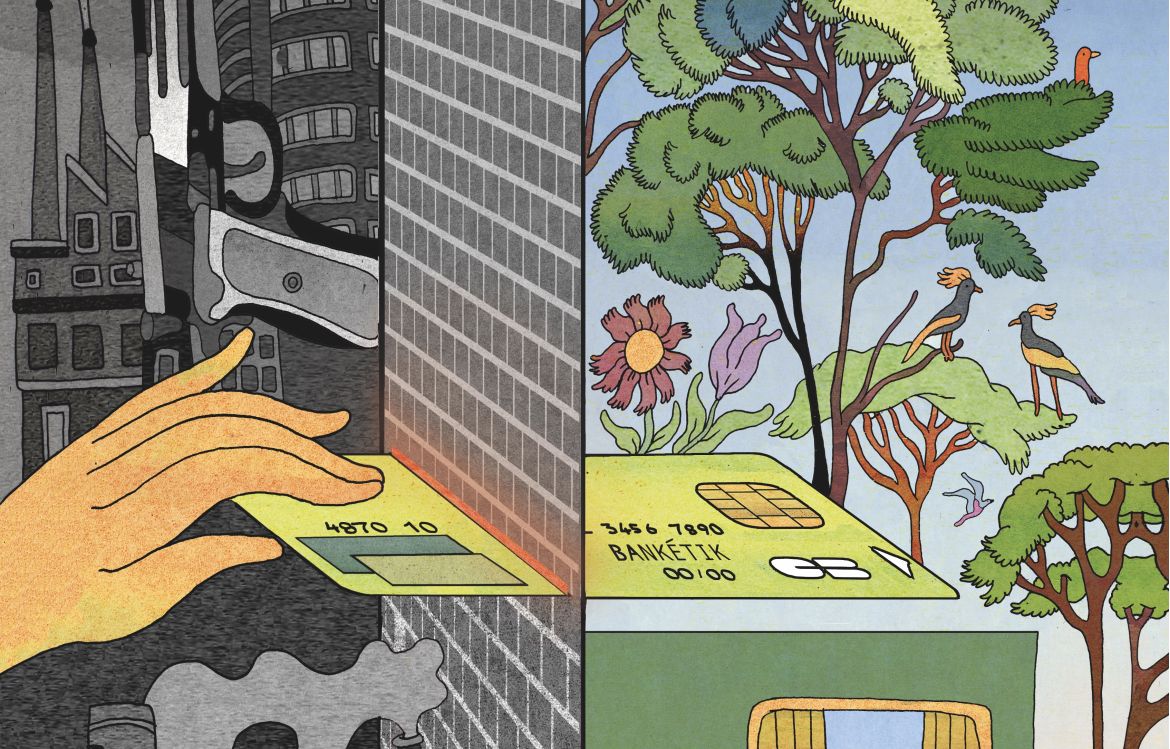

On mange bio. On roule à vélo. On clame partout qu’on est un vrai écolo. Mais on paie toujours ses graines de chia avec une carte de la BNP Paribas. Ce n’est pourtant pas faute d’ignorer l’empreinte carbone colossale des banques françaises. Selon le dernier rapport Banking on Climate Change, la BNP a augmenté de 72 % ses financements aux énergies fossiles entre 2018 et 2019. Et ses concurrentes, notamment le Crédit Agricole et la Société Générale, ne valent pas mieux : toujours selon ce rapport, le premier a investi 46 milliards de dollars dans l’industrie du charbon depuis l’accord de Paris, tandis que la seconde a augmenté son financement annuel pour toute l’industrie des énergies fossiles, notamment la fracturation hydraulique. « Les citoyens n’ont pas encore totalement conscience du puissant bulletin de vote qu’est leur portefeuille, regrette Lucie Pinson, fondatrice et directrice générale de Reclaim Finance, une ONG qui veut mettre la finance au service du climat. Les pancartes d’éoliennes dans le bureau des conseillers leur font croire qu’ils financent ce secteur. Mais en réalité, il y un grand manque de transparence. » Pourtant, les citoyens ne sont pas naïfs. Selon un sondage OpinionWay (1), 86 % des personnes interrogées estiment que les banques ne sont pas transparentes sur la façon dont elles utilisent l’épargne qu’on leur confie. 80 % jugent qu’elles ne se préoccupent pas de l’impact social ou environnemental de leurs investissements. Au final, les deux tiers des sondés se déclarent prêts à changer de banque afin que leur argent soit utilisé « dans le respect de l’environnement et de la société ».

“Si vous levez un prêt à 6 %, alors qu’ailleurs il est à 2,5 %, vous allez y réfléchir à deux fois, même si vous êtes militant.”

Nadine Richez-Battesti

De la coopérative ouvrière à la BPCE

Alors que faire ? Deux choix s’offrent à qui voudrait rejoindre une banque « éthique » – au service de la transition écologique et sociale, en d’autres termes. Tout d’abord, le Crédit Coopératif. Fruit d’une longue histoire de coopératives ouvrières et de production, il est devenu une banque de plein exercice en 1984. En 2002, il se rapproche de la Banque Populaire devenant aujourd’hui une filiale du groupe BPCE (2). À l’époque, ce rapprochement était indispensable comme le rappelle Imad Tabet, le directeur de la clientèle des particuliers au Crédit Coopératif. « Nous étions soumis à une très forte concurrence et les conditions dans lesquelles on se finançait n’étaient pas compétitives économiquement. Il était devenu nécessaire qu’on se rapproche d’un grand groupe. En 2018, nous sommes d’ailleurs allés plus loin dans la mutualisation des moyens en rejoignant le système informatique de la Caisse d’Épargne. Ce n’est pas du tout vécu comme une contrainte mais comme un moyen de se développer et de rester compétitifs. » Aujourd’hui, le Crédit Coopératif compte 436 224 clients, dont 210 000 particuliers. Ses produits d’épargne solidaire ont progressé de 10 % entre mars 2019 et mars 2020. « Quand j’ai démarré dans les années 2000, nous étions considérés comme banque de niche. Et, aujourd’hui, environ 20 000 nouveaux particuliers nous rejoignent chaque année », se réjouit Imad Tabet. Le groupe possède une large gamme de produits solidaires, comme par exemple le livret « coopération pour ma région » qui finance les acteurs de l’économie sociale et solidaire (ESS) de la région de son choix. En 2018, il a permis de soutenir 22 millions d’euros de prêts. Le Crédit Coopératif assure être indépendant dans ses choix de financement. Mais il possède une filiale baptisée Ecofi qui investit dans des sociétés cotées en bourse, avec 9 millions d’euros d’encours moyens en 2018. Le groupe se targue d’avoir une gestion socialement responsable exigeante [en d’autres termes, des placements ISR (investissement socialement responsable), ndlr]. « Nous excluons les entreprises qui sont dans certains secteurs : les jeux d’argent, le charbon, le tabac et les armements controversés, ou qui font face à des controverses majeures comme l’atteinte aux droits de l’Homme, la pollution, la corruption, etc. De plus, en cohérence avec les engagements du Crédit Coopératif, nous excluons également celles qui ont leur siège social dans les paradis fiscaux. » Or Ecofi est notamment actionnaire du groupe Total. Lors de la dernière assemblée générale du pétrolier, cette filiale du Crédit Coopératif a déposé avec d’autres actionnaires une résolution pour demander la réduction des émissions de gaz à effet de serre. « Si Ecofi se joint à des initiatives collectives pour pousser Total à se transformer, c’est très bien. Mais c’est la première fois qu’il dépose ce type de résolution, alors qu’il est actionnaire du groupe depuis des années. De plus, il faudrait que ce genre d’action soit fait de manière systématique sur l’ensemble de son porte-feuille », remarque Lucie Pinson.

La Nef : indépendante mais pas libre

Les puristes qui cherchent un établissement éthique jusqu’au dernier centime préféreront déposer leur épargne à la Nouvelle économie fraternelle, plus connue sous l’acronyme de Nef. Née il y a trente-cinq ans, elle n’est toujours pas une banque de plein exercice : vous pouvez y placer vos économies, mais pas obtenir une carte bleue pour payer vos achats. Malgré ce handicap, la Nef a collecté 150 millions d’euros d’épargne sur ses livrets en 2019 pour un total de 23 000 clients. « On a battu un record absolu de collecte pendant le confinement », s’enthousiasme Léo Miranda, le directeur marketing de la Nef. « 18 millions d’euros en avril et autour de 17 millions en mai. Nous sommes également passés à 80 souscriptions en moyenne par jour contre 40 à 50 en 2019. » Confinés, les Français ont moins consommé et donc plus épargné. Beaucoup commencent également à comprendre l’impact de leurs placements dans le réchauffement climatique. « Laisser son argent dans une banque classique, c’est annuler tous les effets positifs de ses efforts au quotidien pour réduire son impact carbone », poursuit Léo Miranda. La Nef finance uniquement « des projets ayant une plus-value sociale, écologique et/ou culturelle » et promeut une totale transparence dans ses investissements. Malgré son indépendance, elle reste toutefois adossée au Crédit Coopératif : ne disposant pas de la licence délivrée par la Banque de France lui permettant d’être une banque de plein exercice, ses liquidités et sa solvabilité sont garanties par le Crédit Coopératif. En parallèle, la Nef travaille depuis plusieurs années au lancement de son propre compte courant, sans succès pour le moment. Un point névralgique pour toute banque éthique : au 3e trimestre 2019, le total du montant des comptes courants en France s’élevait à 1 106 milliards d’euros, contre 5 367 milliards pour l’épargne des ménages. Cinq fois moins, certes, mais une somme tout de même non négligeable qui sert elle aussi à la spéculation ou à l’investissement dans des projets à contre-courant des objectifs de lutte contre le réchauffement climatique et pour la justice sociale. À ce stade, c’est surtout un obstacle à l’essor et à la popularisation de la banque éthique puisqu’elle décourage des clients potentiels en les contraignant à multiplier les comptes dans différentes banques et effectuer ensuite des virements interbancaires. « Le réel frein à notre projet de développement, c’est le Crédit Coopératif », déplore Léo Miranda. « Il abuse de son pouvoir de contrôle peut-être parce qu’il ne veut pas que la Nef lui fasse de l’ombre. Pendant ce temps, deux start-uppers peuvent monter une nouvelle banque dans leur salon. » Le Crédit Coopératif passé de partenaire commercial à potentiel rival ? « J’ai beaucoup travaillé avec mes collègues de la Nef pour monter ce nouveau partenariat mais cela n’a pas abouti pour des raisons diverses. Il y a eu des divergences stratégiques entre nos deux structures. Ce que je regrette », explique Imad Tabet. Le divorce étant quasiment acté, la Nef est actuellement en quête d’un nouvel établissement bancaire auquel s’adosser. Une velléité émancipatrice qui ne date pas d’hier selon Nadine Richez-Battesti, chercheuse au Laboratoire d’économie et de sociologie du travail (LEST-CNRS), spécialiste des banques coopératives. « J’en entends parler depuis dix ans. Je pense que le Crédit Coopératif considère que la Nef n’avait pas de stabilité financière suffisante pour gérer des comptes courants. Dans un contexte de taux d’intérêt à la baisse, l’équilibre des banques est assez tendu. Et les taux relativement élevés de la Nef limitent la clientèle potentielle qui pourrait s’adresser à elle : si vous levez un prêt à 6 %, alors qu’ailleurs il est à 2,5 %, vous allez y réfléchir à deux fois, même si vous êtes militant. »

Labels et fintech

Pendant que les deux acteurs historiques se crêpent le chignon, d’autres lorgnent avec avidité sur ce nouveau marché. Tout d’abord, les banques traditionnelles qui multiplient les produits étiquetés verts ou durables. Comme ce livret « d’épargne solidaire » proposé par la Société Générale, qui permet de reverser ses intérêts annuels à des associations partenaires. Une bagatelle à côté des 8,5 milliards de dollars qu’elle a prêtés aux industries pétrolières et gazières depuis l’accord de Paris (3). Pourtant, ce livret est estampillé par Finansol (un label identifiant les produits d’épargne solidaire) au même titre que ceux proposés par la Nef ou ceux du Crédit Coopératif. « Bien sûr, ces produits d’épargne n’ont pas tous le même degré de solidarité. Il est vrai qu’il serait intéressant d’avoir un nuancier qui correspondrait au degré d’engagement de chaque produit », concède Isabelle Guénard-Malaussène, la présidente du comité du label Finansol. De quoi égarer les clients ? Pas sûr que ceux-ci soient naïfs. Selon le sondage OpinionWay cité plus haut, 85 % des gens interrogés soupçonnent les banques de s’adonner au « greenwashing » sur ces produits durables. Le salut viendra-t-il des fintech, ces start-up qui lancent des banques en ligne ? Trois d’entre elles devraient se lancer à la rentrée sur le marché français. Leur point commun : un site internet ultra léché et des applications qui devraient séduire une clientèle jeune. Tout d’abord, Onlyone qui proposera uniquement un compte courant, avec entre autres une option « éco-coach » qui analysera vos dépenses et vous conseillera des alternatives plus écolos. Pas de compte épargne dans un premier temps, en attendant l’agrément nécessaire. Kamel Nait-Outaleb, le cofondateur, assure que l’argent servira à financer la transition écologique, notamment via l’achat d’obligations vertes, sans plus de précisions pour le moment. Onlyone va s’adosser à Treezor, une plateforme de « Banking-as-a-Service » (BaaS) (4) filiale de la Société Générale. Une situation qui ne pose aucun souci à Kamel Nait-Outaleb : « Cela n’affecte en rien notre gouvernance ou la manière dont nous souhaitons agir pour le bien commun ; au contraire, Treezor, filiale d’un groupe comme la Société Générale qui a une politique RSE très forte, ne peut être qu’une bonne chose. D’autant que les dépôts des clients seront dans un compte de cantonnement que ni Treezor ni Onlyone ne pourront utiliser. » Un mélange des genres qui ne plaît pas à Maeva Courtois, la cofondatrice d’Helios, une autre néobanque éthique qui verra le jour à la rentrée. « Nous ne -voulions pas travailler avec une filiale de la Société Générale. Nous avons plutôt choisi SolarisBank [une société fintech basée à Berlin, ndlr] qui nous permet d’avoir la certitude que nos dépôts ne seront pas utilisés pour financer des entreprises polluantes », explique-t-elle. Helios, qui proposera un compte courant et un compte épargne, promet une totale transparence sur l’utilisation de l’argent et financera des entreprises de l’économie solidaire. Et compte proposer à ses clients de choisir eux-mêmes les secteurs à exclure des financements. En seulement deux mois, son offre a déjà séduit 4 000 préinscrits à la mi-juillet sur les 10 000 personnes attendues. Un produit similaire devrait être lancé par Green-Got, une autre néobanque dans les starting-blocks pour la fin de l’année. Son cofondateur Andréa Ganovelli pense qu’il y aura largement de la place pour tout le monde. « Il y a une opportunité de démocratiser la banque verte en s’appropriant les codes qui séduisent les jeunes. Reste à voir qui prendra le marché : des acteurs indépendants comme Green-Got ou la Nef, ou alors la Société Générale qui va simplement proposer de planter trois arbres. » L’argent déposé chez Green-Got servira à acheter des obligations vertes émises par l’État français pour investir dans la rénovation énergétique des bâtiments, la recherche sur la biodiversité, l’agriculture biologique, la transition énergétique (5)… Mais il lui reste encore à trouver un établissement bancaire auquel s’adosser et la chose n’est pas aisée. « La France est en retard par rapport aux autres pays d’Europe. Les épargnants sont très habitués aux gros groupes qui verrouillent le marché. D’ailleurs, la plupart des néobanques actuelles sont étrangères, il n’y a pas d’acteurs indépendants dans notre pays », poursuit Andréa Ganovelli.

Les verrous de la Banque de France

“Les grandes banques ont la capacité d’amortir des chocs, mais ce sont parfois elles‑mêmes qui les créent, comme lors de la crise de 2008. Le régulateur va utiliser cet argument sur leur prétendue stabilité, mais c’est infondé.”

(Lucie Pinson)

Nos voisins européens seraient-ils plus laxistes ? C’est ce que laisse imaginer l’expérience de Triodos Bank (6). Créée en 1980 aux Pays-Bas, c’est un poids lourd de la banque éthique en Europe, avec 721 000 clients répartis dans 5 pays (7). Le groupe a tenté d’ouvrir une succursale en France avant de faire marche arrière en décembre dernier, officiellement à cause de taux d’intérêt trop bas et de coûts réglementaires « considérables ». « La manière dont notre pays gère ses banques est peut-être un peu plus contraignante qu’ailleurs en Europe », concède Nadine Richez--Battesti. « Cela s’inscrit dans une sorte de complexité administrative à la française qui touche d’autres secteurs d’activité. Mais c’est ce qui fait que notre système bancaire est assez résilient. » La Banque de France, via son organe de supervision, l’Autorité de contrôle prudentiel et de résolution (ACPR), freine-t-elle sciemment l’arrivée de nouveaux acteurs ? L’Autorité n’a malheureusement pas souhaité répondre précisément à nos questions. « La politique de l’ACPR est la même depuis les années 1960 : avoir le moins d’interlocuteurs possible. Elle doit estimer qu’un groupe international qui contrôle des milliards d’euros est plus solide en cas de crise », avance Léo Miranda de la Nef. Mais compter sur la résilience des puissants groupes financiers est un argument fallacieux selon Lucie Pinson. « Certes, les grandes banques ont la capacité d’amortir des chocs, mais ce sont parfois elles-mêmes qui les créent, comme lors de la crise de 2008. Le régulateur va utiliser cet argument sur leur prétendue stabilité, mais c’est infondé. » Avec aussi peu de concurrence, les banques deviennent ainsi vite « too big to fail » (trop grosses pour faire faillite) : garantes de la stabilité du système, elles seront toujours sauvées par l’État, en dernier ressort… sauf lorsqu’elles ne le sont pas, comme ce fut le cas pour Lehman Brothers en 2008. Quelle que soit la sévérité de la réglementation, la vague des banques éthiques semble inéluctable. « Les habitudes de consommation évoluent et l’on constate un fossé générationnel chez les jeunes qui sont très à l’écoute des problématiques environnementales. Les banques vont devoir s’adapter », assure - Christopher Dembik, chef économiste chez Saxo Bank et membre du conseil consultatif d’Helios. Nos voisins européens ne sont d’ailleurs pas à la traîne, avec l’arrivée de néobanques éthiques en Allemagne (Tomorrow via SolarisBank), en Suède (Doconomy) ainsi qu’en Belgique (la coopérative NewB et l’application Elyps). Un tel foisonnement augure un tournant pour le secteur, même si Maeva Courtois préfère rester prudente. « Plus nous serons nombreux à proposer ce genre d’offre, mieux ce sera si l’on veut que la banque durable se développe. Mais il faut faire attention car si un acteur moins sérieux arrive sur le marché, il peut entraîner une certaine défiance de la part des consommateurs. » Quel que soit son degré d’engagement et d’indépendance, il faut être conscient qu’une banque 100 % vertueuse n’existe pas. « Aucun établissement de crédit ne l’est totalement. En revanche, nous pouvons créer le modèle de demain tous ensemble en partant d’une feuille blanche », rappelle Kamel Nait-Outaleb. « Tout n’est pas vert d’un côté ou noir de l’autre », estime Lucie Pinson. « Le développement de ces nouvelles offres va créer de l’émulation et servir de déclencheur pour permettre au plus grand nombre de se diriger vers des alternatives. » La banque du futur sera verte ou ne sera pas ?

(1) Sondage commandé par la néobanque Helios, réalisé du 2 au 4 juin dernier sur internet auprès d’un échantillon de 1 039 personnes.

(2) 2e groupe bancaire en France, il est l’organe central commun à la Banque Populaire et à la Caisse d’Épargne.

(3) Cf. le rapport « Banking on Climate Change », édition 2020.

(4) Banking-as-a-service : il s’agit d’un groupe financier qui possède une licence bancaire et qui loue des services aux néobanques.

(5) Cf. le rapport d’allocation et de performance 2018 de l’OAT verte. [OAT pour « obligation assimilable du Trésor », ndlr].

(6)Triodos Bank suit les principes de l’anthroposophie, courant ésotérique initié par la figure sulfureuse Rudolf Steiner dont les dérives et les réseaux d’influence ont été analysés par Jean-Baptiste Malet dans un article du Monde diplomatique paru en juillet 2018.

(7) Pays-Bas, Belgique, Royaume-Uni, Espagne et Allemagne

Soutenez Socialter

Socialter est un média indépendant et engagé qui dépend de ses lecteurs pour continuer à informer, analyser, interroger et à se pencher sur les idées nouvelles qui peinent à émerger dans le débat public. Pour nous soutenir et découvrir nos prochaines publications, n'hésitez pas à vous abonner !

S'abonnerFaire un don